Отдел предпроверочного анализа и истребования документов. Как отбирают на налоговые проверки: кухня предпроверочного анализа Чем занимается предпроверочный отдел в налоговой

В статье расскажем о критериях, по которым налоговики выбирают компанию для предпроверочного анализа перед выездной проверкой. О том, как проводится такой анализ, что делать, если компания стала объектом интереса инспекторов и как избежать проверки.

Предпроверочный анализ и выездная проверка грозят всем

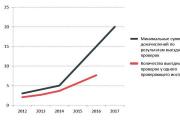

Обострившийся экономический кризис в 2015–2016 годов повлек за собой дефицит бюджета, вследствие этого усилился налоговый контроль. Анализируя деятельность выездных налоговых проверок в период с 2013 года по 2016 год, мы наблюдаем рост уровня доначислений и повышение эффективности процесса сбора налогов.

Исходя из сложившейся экономической ситуации, думаем, что 2017 год станет еще более результативным для налоговых органов.

Приведем статистику, основанную исключительно на нашем практическом опыте ведения налоговых споров в Москве: если ранее, в 2012 году, минимальные суммы доначислений в среднем составляли 3 млн руб., в 2013–2014 годах они были равны уже 5 млн руб., то в 2015–2016 годах доначисления составляли уже около 10–15 млн рублей (см. рисунок 1).

В 2017 году, учитывая приведенную динамику, ожидаем, что минимальные доначисления по результатам выездных налоговых проверок (ВНП) в Москве будут еще больше – примерно на уровне 20 млн руб. Поэтому, мы предполагаем, что если в этом году компанию, стоящую на учете в московской территориальной инспекции, посетит инспекция с выездной налоговой проверкой, то она не оставит компанию без доначислений на сумму минимум 20 млн руб.

В Москве увеличились не только суммы начисленных недоимок по результатам выездных проверок , но и количество таких проверок. Так, сейчас нагрузка на одного инспектора отдела выездных проверок московской инспекции зачастую достигает 6 выездных проверок одновременно. Ранее, еще год назад, у того же инспектора было 3, максимум 4 проверки в квартал.

Скачайте полезные документы :

Рентабельность проданных товаров, продукции, работ, услуг и рентабельность активов организаций по видам экономической деятельности

Как оспорить невыгодную налоговую реконструкцию

Рисунок 1 . Суммы доначислений по результатам выездных проверок

Пример из практики

Кирилл имеет свой бизнес – группу компаний, торгующими строительными материалами. В одну из компаний пришло уведомление о вызове в налоговый орган для дачи пояснений. Этим уведомлением запрашивались документы и отчетность компании за предыдущие 3 года. При этом время и дата явки в налоговый орган для пояснений не указывались, но устанавливался десятидневный срок для предоставления запрашиваемых документов.

Хотя мы знаем, что запрос документов осуществляется инспекцией по требованию установленной формы, предусмотренной совместным приказом Минфина и ФНС РФ.

По определенным признакам мы поняли, что бизнес Кирилла вызвал интерес у налоговой инспекции. Такие и похожие уведомления обычно рассылает отдел предпроверочного анализа налогового органа при сборе информации.

ВИДЕО: Как самостоятельно оценить риск налоговой проверки

Об основных критериях назначения проверки рассказывает Татьяна Круглова, руководитель практики налоговый консалтинг юридической компании «Лемчик, Крупский и партнеры. Структурный и налоговый консалтинг».

Чем занимается отдел предпроверочного анализа

Территориальные налоговые инспекции физически не могут проверить всех налогоплательщиков одновременно, стоящих у них на учете. В план по выездным налоговым проверкам обычно попадает 15–20 компаний, при этом в каждой инспекции зарегистрированы примерно около 75-100 тысяч юридических лиц.

Задачи отдела предпроверочного анализа:

- тщательный предпроверочный анализ налогоплательщиков на предмет интереса их для выездной налоговой проверки;

- отбор нескольких компаний из всего массива, стоящих на учете, для проверки;

- сбор доказательственной базы (который осуществляется по факту еще до начала выездной проверки).

Отдел анализа обладает неограниченным количеством времени для мониторинга деятельности налогоплательщика (законодательством не предусмотрены сроки для предпроверочного анализа), поэтому этот отдел может проводить основательный анализ заинтересовавшего его юридического лица.

Источники предпроверочного анализа

Информационную базу для аналитиков отдела ППА составляют различные источники (см. рисунок 2).

Рисунок 2 . Источники предпроверочного анализа

Рассмотрим все эти источники поподробнее.

Информация, накопленная в налоговых органах

Налогоплательщики регулярно сдают по месту своего учета налоговые декларации, бухгалтерскую отчетность. В последнее время такая отчетность поступает в инспекцию в электронном виде и сохраняется в информационной базе налоговой инспекции, становится доступной всем отделам, в том числе отделу предпроверочного анализа.

Сотрудники ППА активно пользуются такими информационными системами как: «АСК НДС -2», «СУР АСК НДС-2», «АИС-Налог». Эти системы автоматически выявляют в цепочке контрагентов недобросовестную компанию (техническую фирму-однодневку) – звено, в котором не был уплачен НДС в бюджет. Затем инспектор выявляет конкретного выгодоприобретателя.

«СУР АСК НДС-2» делит налогоплательщиков на 3 типа рисков, раскрашивает их в разные цвета: красный – высокий, желтый – средний, зеленый – низкий.

Налоговый орган приходит с проверкой не в техническую компанию (в фирму-однодневку ), а к выявленному выгодоприобретателю, в ту компанию, у которой есть что проверять и за счет чего взыскивать начисленную недоимку.

Вместе с электронной системой АСК НДС-2, сотрудник отдела ППА использует в своей работе такие информационные комплексы как:

- «ВНП – отбор» (позволяет автоматически фильтровать компании по критериям, установленным Концепцией планирования проверок, и выделяет проблемные);

- «Схемы»;

- «Однодневки»;

- «Росфиннадзор» и другие.

Таких информационных комплексов более 20, они помогают инспектору при анализе и отборе и позволяют частично автоматизировать предпроверочный анализ. Все они объедены в одну – «АИС-Налог». Цель этой системы – полная автоматизации процессов сбора информации, анализа и отбора компаний для выездных проверок. Через «АИС-Налог» осуществляется электронный обмен информацией с банками, например, получение выписок по расчетным счетам. Система позволяет запрашивать сведения из ГИБДД, Таможни. В 2017 году планируется загрузить информационную базу ЗАГСов.

Таким образом, в настоящее время налоговым органам становятся известны практически все действия налогоплательщика. Вся информация о деятельности налогоплательщиков, собранная в рамках налогового контроля и администрирования, хранится в двух больших Центрах обработки данных (ЦОД). Один ЦОД был построен в г. Дубна, другой – в г. Городец. ФНС планирует построить третий (резервный) ЦОД под г. Волгоградом.

Ввод в действие трех Центров обработки данных осуществляется для централизации налоговой информации по любому налогоплательщику независимо от его территориального нахождения. Сокращаются сроки для получения необходимой аналитикам информации. Единая информационная база обеспечивает «прозрачность» налогоплательщика, дает возможность контролирующим органам определять консолидированные группы, вычислять схемы оптимизации налогообложения (смотрите также рейтинг безопасности налоговых схем ), рассчитывать суммы потенциальной недоимки еще до контрольных мероприятий, «увидеть» налоги по всей группе налогоплательщиков и другие возможности.

Информация из других государственных органов

Из Федеральной таможенной службы поступают сведения о внешнеэкономической деятельности (данные ГТД), от органов ГИБДД и Росимущества – сведения о зарегистрированном имуществе, от органов МВД – сведения о противоправных действиях налогоплательщиков, контрагентов.

Коммерческие банки

Из банков в налоговую инспекцию приходит информация о счетах налогоплательщиков, сведения о движении денежных средств, выписки за любой период.

Информация от иностранных государственных органов и банков

Согласно нормам заключенных международных соглашений в инспекцию поступает информация о зарубежных счетах, сведения об иностранных участниках или контрагентах.

Юридические и физические лица

Иногда компании-конкуренты или физические лица, например, бывшие сотрудники, сообщают в инспекцию информацию о нарушениях налогового законодательства, которую налоговики редко оставляют без внимания.

Информация из интернета

При проведении предпроверочного анализа инспекторы ищут информацию о заинтересовавшем их налогоплательщике, в том числе и в сети Интернет. Например, на сайте арбитр.ру о количестве просуженных дел у налогоплательщика; программа СПАРК сама отстраивает всю цепочку взаимозависимых юридических и физических лиц компании (схемы владения, схемы взаимозависимости).

Какие компании налоговики выбирают для предпроверочного анализа

Чтобы обеспечить минимальные доначисления, о которых шла речь в самом начале, налоговые органы обращают внимание в первую очередь на налогоплательщиков с приличными оборотами по счетам. Если говорить о московских компаниях, из нашей практики мы видим, что налоговиков чаще интересуют организации с оборотами минимум 100–150 млн рублей в год.

Интерес вызывают компании с активами, имуществом не только принадлежащими проверяемым компаниям, но и их бенефициарам, за счет имущества которых также стало возможно взыскивать начисленные суммы недоимок по результатам выездных проверок.

В последнее время мы отмечаем, что интерес у налогового органа вызывают группы компаний, например, если приходят в одну компанию группы, то в ближайшее время могут прийти и в другую компанию этой же группы, бывает, что выездные налоговые проверки проводятся одновременно в разных компаниях, принадлежащих одной группе, разными территориальными инспекциями.

Кто еще может стать объектом предпроверочного анализа налогоплательшиков

Есть ряд критериев, несоблюдение которых могут повлечь за собой внимание предпроверочного анализа налоговой инспекции. Например, инспекцию интересуют компании, которые:

- имеют в цепочке поставщиков «разрывы»;

- налоговую нагрузку, которая ниже установленного минимума по отрасли;

- заявляют убытки в течение двух и более лет;

- отражают значительные суммы налоговых вычетов по НДС;

- платят низкую зарплату (среднеотраслевой уровень заработных плат содержится на сайте Федеральной службы статистики www/gks.ru).

Налоговый орган негативно относится к организациям, которые не представляют документы по требованиям, не дают пояснений по уведомлениям. Так, если компания игнорирует вызовы на комиссии в налоговый орган , например, на так называемые комиссии по «разрывам» или «по превышению налоговых вычетов по НДС», «комиссии по убыткам», «зарплатные комиссии», или не представляет сведения по выявленным налоговым органом «противоречиям», то вероятность попадания в план выездных налоговых проверок у такой компании увеличивается. Частые вызовы на комиссии в налоговую инспекцию тоже свидетельствуют о скором возможном попадании в план проверок.

Пристальное внимание налоговиков привлекают компании, которые часто мигрируют из инспекции в инспекцию , компании, которые приближаются к предельным показателям, установленным для спецрежимов . Например, допустимый уровень дохода для организаций, которые применяют УСН с января 2017 года составляет 150 млн руб.). В последнее время инспекция доначисляет налоги после выявления фиктивного дробления компаний группы.

Более подробно критерии, вызывающие интерес налоговых органов, расписаны в «Концепции системы планирования выездных налоговых проверок». Концепцией предусмотрено 12 оснований для проведения выездных налоговых проверок.

Чем больше в компании присутствуют перечисленные в Концепции критерии, тем больше у компании существует вероятность попадания в план по выездным проверкам.

Как понять, что по вашей компанией заинтересовался отдел проедпроверочного анализа

О том, что вашей компанией возможно заинтересовался отдел предпроверочного анализа, могут указывать следующие обстоятельства:

- банк сообщает об интересе налогового органа и запросе сведений о движениях по счетам за 2 или 3 года,

- в последнее время в компанию начали поступать требования (особенно основанные на п.2 ст. 93.1 НК РФ), или уведомления для дачи пояснений, которыми запрашиваются документы и информация о деятельности компании за 2 или 3 года;

- частые вызовы руководства компании на различные комиссии в инспекцию.

Контрагенты могут сообщить об усиленном интересе налогового органа к конкретным сделкам с компанией и получении ими соответствующих требований, уведомлений из инспекции, либо руководство компании вызывается в инспекцию для дачи пояснений по конкретным сделкам.

ВИДЕО: Признаки приближения выездной проверки

Кроме формальной оценки своих рисков по критериям, рекомендованным ФНС, есть признаки, которые позволят налогоплательщику распознать приближение налоговой проверки. На видео о них рассказывает Татьяна Круглова, руководитель практики налоговый консалтинг юридической компании «Лемчик, Крупский и партнеры. Структурный и налоговый консалтинг».

Как подготовиться к выездной проверке: пошаговый алгоритм

- Проведите аудит своей хозяйственной деятельности, проанализируйте весь свой бизнес, чтобы выявить все «слабые» места до прихода представителей контролирующих органов. Обращайтесь к профессионалам: аудиторам, налоговым консультантам, налоговым юристам – они вам помогут выявить «слабые» места еще до прихода представителей контролирующих органов.

- Проверьте своих контрагентов на наличие у них признаков фирм-однодевок.

- Проверьте наличие комплекта документов, подтверждающих должную осмотрительность при выборе контрагентов.

- Подготовьте доводы, обосновывающие экономическую целесообразность проведения той или иной хозяйственной операции.

- Подготовьте документы, подтверждающие реальность ваших сделок.

- Проверьте правильность и полноту оформления первичных документов.

- Подготовьте документы, продумайте пояснения, обосновывающие рыночность цен в сделках между взаимозависимыми лицами.

- Проинструктируйте сотрудников: как им следует вести себя с представителями контролирующих органов.

- Подготовьте персонал к возможным вызовам на допросы в налоговый орган.

- Рекомендуем назначить одного-двух лиц из числа сотрудников компании, которые будут общаться с представителями налоговой инспекции.

- Проверьте, какие документы, предметы находятся у вас в офисе и легитимность их нахождения.

- Пригласите юриста для консультаций и помощи в сопровождении налоговых проверок.

Как предотвратить налоговую проверку

Разумеется, лучше предотвратить выездную налоговую проверку, чем устранять ее последствия. Предотвратить – это значит добросовестно вести свой бизнес, исчислять и уплачивать налоги с каждой налогооблагаемой хозяйственной операции по правилам, установленным российским налоговым законодательством и международными соглашениями.

Компания не интересна налоговой инспекции и не станет объектом предпроверочного анализа перед выездной проверкой, если она:

- платит налоги вовремя и в пределах приемлемой налоговой нагрузки;

- сдает в срок отчетность;

- всегда отвечает на требования и уведомления налогового органа;

- не замечена налоговым органом в схемах;

- не ведет деятельность с фирмами-однодевками;

- в ее цепочке контрагентов нет «технических организаций» и нет разрывов;

- при камеральных проверках у нее не выявляются противоречия, а если выявляются, то компания всегда дает исчерпывающие пояснения на все выявленные противоречия.

Пример из практики

Торговой компании пришло уведомление о превышении предельных вычетов по НДС и о вызове на комиссию в связи с этим. Директор и главный бухгалтер явились на комиссию в инспекцию в обозначенное время, дали пояснения о том, что в последний отчетный период действительно вычеты по НДС были заявлены в большем объеме. Это связано с сезонностью товара, реализация которого в холодные месяцы уменьшается, при этом товар закупается в том же объеме, и с началом весны ситуация поправится. Было дано обещание исправиться и впредь не допускать превышения предельных значений вычетов по НДС. Других вопросов у налогового органа не возникло.

ВИДЕО: Профилактические меры, которые помогут избежать выездной проверки

Об обсновных методах профилактики рассказывает Татьяна Круглова, руководитель практики налоговый консалтинг юридической компании «Лемчик, Крупский и партнеры. Структурный и налоговый консалтинг».

Итог: нужно четко соблюдать налоговое законодательство и критерии, установленные в том числе «Концепцией планирования выездных налоговых проверок», и тогда вероятность встречи с представителями налогового органа именно в рамках выездной налоговой проверки будет минимальной.

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Основными задачами отдела выездных проверок выступают:

Проведение выездных налоговых проверок налогоплательщиков, плательщиков сборов и налоговых агентов;

Планирование выездных налоговых проверок;

Осуществление взаимодействия с правоохранительными и иными контролирующими органами по предмету деятельности отдела.

К функциям отдела выездных проверок относятся:

Подготовка к выездной налоговой проверке, оформление результатов, осуществление иных функций отдела, связанных с выездной налоговой проверкой.

Проведение контрольных мероприятий в отношении органов, организаций, осуществляющих юридически значимые действия, за которые уплачивается государственная пошлина;

6) Отдел учета, отчетности урегулирования задолженности. Задачами данного отдела являются:

Мониторинг состояния, динамики и причин образования задолженности по налогам, сборам и другим обязательным платежам в бюджетную систему Российской Федерации;

Анализ, планирование (прогнозирование) поступления налогов и сборов в бюджетную систему Российской Федерации и государственные внебюджетные фонды;

Зачет или возврат излишне уплаченных или излишне взысканных сумм налога, сбора, а также пени;

Реструктуризация кредиторской задолженности юридических лиц;

Проверка материалов о состоянии расчетов с бюджетной системой Российской Федерации при реорганизации и ликвидации организаций.

Формирование информационного ресурса «Расчеты с бюджетом; взаимодействие с органами федерального казначейства и органами, исполняющими бюджеты субъектов РФ и муниципальных образований;

Открытие и закрытие карточек расчетов с бюджетом местного уровня после изменения места постановки на учет, завершения мероприятий по реорганизации или ликвидации организаций и внесении изменений и дополнений в классификацию доходов бюджетов Российской Федерации;

Работа с невыясненными поступлениями и разрешение проблемных ситуаций с начислением пени;

Взыскание налога и сбора, а также пени за счет денежных средств, находящихся на счетах в кредитных организациях налогоплательщика (плательщика сборов) - организации или налогового агента - организации и имущества налогоплательщика.

7) Отдел общего обеспечения. Основными задачами отдела являются:

Организация и обеспечение единой системы делопроизводства и документооборота в Инспекции;

Обеспечение автоматизированного учета и контроля за прохождением, исполнением и оформлением документов в установленные сроки;

Организация работы архива.

Основными функциями отдела являются:

Обеспечение приема, учета и регистрации входящей и исходящей корреспонденции;

Обработка и распределение поступающих документов, систематический анализ исполнения документов и поручений в Инспекции и ряд других функций.

8) Отдел камеральных налоговых проверок№2.

К задачам отдела относятся:

Проведение камеральных налоговых проверок налогоплательщиков;

Осуществление взаимодействия с правоохранительными и иными контролирующими органами по предмету деятельности отдела;

Отбор налогоплательщиков для включения в план выездных налоговых проверок.

К функциям данного отдела относятся:

Проведение камеральных налоговых проверок деклараций о доходах физических лиц, включая индивидуальных предпринимателей, частных нотариусов и др. лиц, в том числе сдающих имущество в аренду;

Исчисление имущественных налогов с физических лиц, налога на имущество, переходящего в порядке наследования или дарения, земельного налога с физических лиц, транспортного налога с физических лиц, а также подготовка налоговых уведомлений и формирование платежных документов на уплату указанных налогов;

Передача в правовой отдел материалов камеральных налоговых проверок для обеспечения производства по делам о налоговых правонарушениях.

9) Отдел предпроверочного анализа и истребования документов .

К основным задачам данного отдела относятся:

Анализ финансово-хозяйственной деятельности налогоплательщиков с целью включения в план выездных налоговых проверок;

Формирование ежеквартального плана выездных налоговых проверок;

Исполнение поручения об истребовании документов налоговых органов.

10) Отдел кадров и безопасности занимается:

Работой по подбору, расстановке и воспитанию кадров;

Ведению кадрового делопроизводства и воинского учета. Отдел кадров также обеспечивает своевременность присвоения сотрудникам инспекции классных чинов и размеров доплат за выслугу лет, контроль за трудовой дисциплиной и использованием рабочего времени. В ряде случаев на отдел кадров возлагается также работа по обеспечению неразглашения сведений, составляющих налоговую тайну и безопасности инспекции и ее сотрудников.

11) Отдел налогового аудита. Следует отметить, что первоочередной задачей налогового аудита выступает рассмотрение жалоб и проведение мероприятий налогового контроля. В качестве основных функций данного отдела выделяют:

Проведение подготовки по запросу Инспекции заключений по жалобам; - рассмотрение возражений (разногласий) налогоплательщиков, налоговых агентов, плательщиков сборов по актам выездных налоговых проверок, назначенных и проведенных данной инспекцией, по результатам, рассмотрения которых подготавливается экспертное заключение об обоснованности (необоснованности) доводов налогоплательщика.

12) Отдел ввода и обработки данных.

В качестве основных функций выступают ввод данных:

По государственной регистрации юридических лиц и учету налогоплательщиков; - налоговых деклараций и иных документов, служащих основанием для исчисления и уплаты налогов, сборов и других платежей в бюджетную систему РФ, бухгалтерской отчетности;

Деклараций о доходах и имуществе государственных служащих, специальных деклараций об источниках и размерах средств, израсходованных на приобретение имущества.

Перечисленные отделы являются основополагающими, без которых невозможно представить работу налоговой системы нашей страны.

3 .2 Задачи и функции Межрайонной инспекция ФНС России №4 по Тамбовской области

Межрайонная инспекция Федеральной налоговой службы №4 России по Тамбовской области является территориальным органом Федеральной налоговой службы и входит в единую централизованную систему налоговых органов. Инспекция находится в непосредственном подчинении Управления ФНС по Тамбовской области.

Инспекция является территориальным органом, осуществляющим функции по контролю и надзору за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет налогов и сборов, в случаях, предусмотренных законодательством РФ, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет иных обязательных платежей, а также за производством и оборотом этилового спирта, спиртосодержащей, алкогольной и табачной продукции и за соблюдением валютного законодательства РФ в пределах компетенции налоговых органов.

Инспекция в своей деятельности руководствуется Конституцией РФ, федеральными конституционными законами, федеральными законами, актами Президента РФ и Правительства РФ, международными договорами РФ, нормативными правовыми актами Министерства финансов РФ, правовыми актами ФНС России, нормативными правовыми актами органов власти субъектов РФ и местного самоуправления, принимаемыми в пределах их полномочий по вопросам налогов и сборов. В интересах защиты экономических интересов государства налоговые органы должны обладать широкими полномочиями, но в интересах прав налогоплательщиков эти полномочия должны быть строго регламентированы законами.

К задачам Инспекции относятся:

1. Контроль за соблюдением законодательства о налогах и сборах, правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет государственных налогов, сборов и иных обязательных платежей.

2. Контроль за соблюдением законодательства РФ о валютном регулировании и валютном контроле.

3. Организация и осуществление иного контроля, отнесенного федеральным законодательством к компетенции налоговых органов.

4. На Инспекцию могут быть возложены иные задачи в рамках предоставленной ей компетенции и в соответствии с законодательством РФ.

Основными функциями Межрайонной инспекции ФНС России №4 по Тамбовской области являются:

1. Контроль за соблюдением законодательства о налогах и сборах, а также принятых в соответствии с ним нормативных правовых актов, правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет государственный налогов и иных обязательных платежей.

2. Бесплатное информирование налогоплательщиков о действующих налогах и сборов, о законодательстве о налогах и сборах, правах и обязанностях налогоплательщиков, полномочиях налоговых органов и их должностных лиц.

3. Обеспечение своевременного и полного учета налогоплательщиков и на его основе ведение территориального раздела Единого государственного реестра налогоплательщиков.

4. Составление, анализ и представление в установленном порядке в Управление налоговую отчетность по формам, утверждаемым Министерством.

5. Ведение регистрации налогоплательщиков.

6. Осуществление возврата или зачета излишне уплаченных или излишне взысканных сумм налогов и сборов, пений и штрафов.

7. Проведение совместно с правоохранительными и контролирующими органами мероприятия по контролю за соблюдением законодательства о налогах и сборах.

8. Привлечение к административной ответственности должностных лиц предприятий, учреждений, организаций, а также граждан в случаях, установленных законодательством РФ.

9. Информирование соответствующих органов исполнительной власти и местного самоуправления о выявленных нарушениях законодательства о налогах и сборах.

10. Проведение работ по подбору и расстановке кадров работников Инспекции и осуществление мероприятия по их профессиональной подготовке, переподготовке и повышению квалификации.

11. Осуществление управления находящегося в ее ведении государственном имуществе.

12. Ведение делопроизводства, учет поступающей корреспонденции и бланков документов строгой отчетности.

Инспекция является юридическим лицом, имеет бланк и печать с изображением Государственного герба РФ со своим полным и сокращенным наименованием, иные печати, штампы и бланки установленного образца, а также счета, открываемые в соответствии с законодательством РФ.

3.3 Программный комплекс, используемый ИФНС -«ЭОД»

В целях автоматизации процессов налогового администрирования юридических и физических лиц в инспекции используется программный комплекс «Система электронной обработки данных» - далее Система ЭОД.

База данных Системы ЭОД и основные программы обработки расположены на сервере инспекции. Персональные компьютеры пользователей подключены к серверу по локальной вычислительной сети (ЛВС).

На пользовательские компьютеры установлена специальная программа, обеспечивающая доступ и работу с базой данных Системы ЭОД. Данная программа называется «Универсальное рабочее место» - далее УРМ.

Установку и сопровождение Системы ЭОД на сервере и пользовательских компьютерах осуществляет системный администратор инспекции.

Для разграничения прав доступа и организации типовых рабочих мест специалистов инспекции определены функциональные роли. В каждой функциональной роли в Системе ЭОД определен перечень документов и режимов с разным уровнем доступа к ним, например - просмотр, редактирование, удаление.

Ввод и корректировка всей информации в системе ЭОД осуществляется на основании первичных документов. Входящие и исходящие документы проходят регистрацию - фиксируется системный номер, дата ввода и ФИО инспектора, осуществившего регистрацию. При работе в Системе ЭОД фамилия пользователя определяется на основе имени и пароля, с которым инспектор вошел в ЛВС инспекции. Это позволяет контролировать и анализировать все процессы налогового администрирования как по каждому инспектору, так и по инспекции в целом.

Для актуализации базы данных (например, расчет пени, фиксированное сальдо), ее корректировки и формирования документов, предназначенных для печати и последующей рассылки налогоплательщикам, в Системе ЭОД используются специальные программы - «Технологические процессы». Создание, составление расписания запуска и обработка результатов прохождения технологических процессов в инспекции осуществляется под руководством ответственного технолога.

Документы, которые необходимо распечатать в присутствии плательщика, например, выходные формы по лицевым счетам, выводятся на принтер по месту формирования.

3.4 Основные функции и задачи отдела регистрации, учёта и работы с налогоплательщиками

Учебная практика проходила непосредственно в отделе регистрации, учёта и работы с налогоплательщиками. Отдел регистрации, учёта и работы с налогоплательщиками является самостоятельным структурным подразделением Межрайонной ФНС России №4 России по Тамбовской области.

Цель создания и функционирования отдела являются контроль за соблюдением законодательства об учете налогоплательщиков, о постановке на учет, переучете и снятии с учета налогоплательщиков, об идентификационных номерах налогоплательщиков, об учете сведений о счетах налогоплательщиков в кредитных организациях, о подготовке дел о правонарушениях, связанных с учетом налогоплательщиков.

В своей деятельности отдел руководствуется Конституцией Российской Федерации, федеральными законами и законами Российской Федерации, указами и распоряжениями Президента Российской Федерации, постановлениями и распоряжениями Правительства Российской Федерации, приказами и распоряжениями Федеральной налоговой службы, иными нормативно-правовыми актами. В ходе осуществления функций, возложенных на отдел, работники отдела руководствуются обязательными для исполнения положениями, инструкциями, стандартами документоведения, делопроизводства и правилами по вопросам архивного дела.

Положение, структура и штат отдела утверждаются начальником Инспекции. Сотрудники отдела выполняют возложенные на них функции в соответствии с установленным распределением обязанностей согласно должностным регламентам.

Основные задачи отдела:

1.Проведение приема регистрации и оперативной передачи на обработку в соответствующие подразделения Инспекции документов от организации и физических лиц.

2.Выдача налогоплатещикам документов по вопросам, относящимся к компетенции Инспекции.

3.Осуществление в установленном порядке регистрации контрольно-кассовой техники в налоговом органе.

4.Инфомирование налогоплательщиков о состоянии их расчетов с бюджетной системой РФ.

5.Организаия персонального и публичного информирования налогоплательщиков о действующем законодательстве РФ.

6.Осуществление взаимодействия со средствами массовой информации и с общественностью.

Основные функции отдела:

1.Проведение приема налоговых деклараций, иных документов, служащих основанием для исчисления и уплаты налогов, сборов и других платежей в бюджетную систему РФ и бухгалтерской отчетности на бумажных и электронных носителях.

2.Проведение приема сведений о доходах физических лиц по налогу на доходы физических лиц от налоговых агентов и их обработку.

3.Проведение приема других документов, представленных организациями и физическими лицами.

4.Проведение приема электронных носителей записи от налогоплательщиков и выдача программных продуктов, предназначенных для налогоплательщиков.

5.Проведение приема заявлений о проставлении отметок на счетах-фактурах, счетов-фактур и их копий, представляемых лицами, совершающими операции с нефтепродуктами

6.Осуществление визуального контроля налоговых деклараций и иных документов, служащих основанием для исчисления и уплаты налогов, сборов и других платежей в бюджетную систему РФ, представленных на бумажных носителях.

7.Осуществление входного контроля налоговых деклараций и иных документов, служащих основанием для исчисления и уплаты налогов, сборов и других платежей в бюджетную систему РФ, представленных на электронных носителях записи.

8.Проведение регистрации представленных документов, фиксации соответствия представленных документов установленным требованиям.

9.Проведение сортировки принимаемых документов, формирование пачек (их регистрация) и оперативная передача их в соответствующие подразделения Инспекции.

10.Выдача лицам, совершающим операции с нефтепродуктами, счетов-фактур с отметкой Инспекции или отказом о предоставлении отметки.

11.Выдача налогоплательщиками по их запросам справок и иных документов по вопросам, относящимся к компетенции Инспекции.

12.Информирование налогоплательщиков о состоянии их расчетов с бюджетной системой РФ.

13.Провдение сверки расчетов налогоплательщика с бюджетом и государственными внебюджетными фондами.

14.Персональное и публичное информирование по сдаче деклараций и иных документов, уплате налогов, сборов и других платежей в бюджетную систему РФ, а также другим вопросам общего характера.

15.Информирование отдела регистрации и учета налогоплательщиков о наличии оснований для инициирования ликвидации налогоплательщиков - юридических лиц.

16.Осуществление взаимодействия с отделами Инспекции с целью привлечения специалистов для участия в информационно-разъяснительной работе с налогоплательщиками.

17.Подготовка ответов на письменные запросы налогоплательщиков.

18.Регулярное проведение инструктивных совещаний и тематических семинаров с налогоплательщиками по применению законодательства РФ.

19.Обеспечение налогоплательщиков необходимой информацией для правильного оформления платежных документов и зачисления на бюджетные счета налоговых платежей.

20.Взаимодействие со СМИ, общественными организациями, органами исполнительной власти в рамках проводимых информационно-разъяснительных мероприятий по утвержденным программам Управления.

21.Организация и проведение в рамках работы, проводимой Управлением, мероприятий, способствующих формированию позитивного отношения налог налогоплательщиков к налоговым органам.

22.Организация публикаций сведений, содержащихся в ЕГРЮЛ, а также сведений об ИНН налогоплательщиков, сериях и номерах свидетельств, признанных недействительными

23.Формирование установленной отчетности по предмету деятельности отдела.

24.Проведение регистрации, снятие с учета и другие работы по учету ККТ в денежных расчетах с населением.

25.Подготовка информационных материалов для руководства Инспекции по вопросам, находящимся в компетенции отдела.

26.Участие в профессиональной подготовке и переподготовке кадров, проведение совещаний, семинаров по вопросам, входящим в компетенцию отдела.

27.Государственная регистрация юридических лиц, в том числе принятие решения о внесении соответствующей записи в Единый государственный реестр юридических лиц (ЕГРЮЛ) либо об отказе в государственной регистрации.

28.Ведение территориального раздела ЕГРЮЛ, в том числе анализ полноты и достоверности включенных в реестр сведений и ежедневное формирование массивов для передачи данных на вышестоящий уровень.

29.Учет налогоплательщиков, в том числе постановка на учет налогоплательщиков с применением ИНН/ КПП, ИНН, снятие с учета налогоплательщиков, внесение изменений в их учетные данные, привлечение к постановке на учет налогоплательщиков, не состоящих на учете.

30.Ведение территориального раздела ЕГРН, в том числе анализ полноты и достоверности включенных в реестр сведений и ежедневное формирование массивов для передачи данных на вышестоящий уровень.

31.Подготовка и передача в юридический отдел материалов для обеспечения производства по делам о налоговых правонарушениях, нарушениях законодательства о налогах и сборах и государственной регистрации.

32.Участие в производстве по делам об административных правонарушениях (составление протоколов об административных правонарушениях).

33.Координация работы по инициированию процедуры ликвидации юридических лиц.

34.Подготовка информации о налогоплательщиках для предъявления исков в судебные органы о ликвидации юридического лица или признания недействительной государственной регистрации физического лица в качестве индивидуального предпринимателя.

35.Формирование для публикации сведений, содержащихся в ЕГРЮЛ, а также сведений об ИНН налогоплательщиков, сериях и номерах свидетельств, признанных недействительными.

36.Предоставление сведений из ЕГРЮЛ, в том числе копий документов, содержащихся в регистрационном деле, а также предоставление сведений из ЕГРН.

37.Участие в подготовке ответов на письменные запросы по вопросам государственной регистрации юридических лиц и учете налогоплательщиков.

38.Регистрация договоров коммерческой концессии.

39.Работа с информацией об открытии(закрытии) банковских счетов налогоплательщиков, поступающей из банков и от налогоплательщиков.

40.Формирование установленной отчетности по предмету деятельности отдела.

Полномочия отдела

1.Отдел для осуществления своих основных функций имеет право:

Вносить руководству Инспекции предложения по любым вопросам, отнесенным к компетенции отдела;

По указанию руководителя Инспекции в пределах сферы своей деятельности и компетенции представлять отдел в Управлении;

Вести переписку по вопросам, относящимся к компетенции отдела;

Готовить проекты приказов и других документов по вопросам, относящимся к компетенции отдела;

Давать заключения по проектам документов, представленным на заключение другими отделами Инспекции;

Запрашивать и получать от отделов Инспекции рекомендации, предложения и заключения по вопросам, относящимся к компетенции отдела;

Работать с документами отделов Инспекции для выполнения возложенных на отдел задач;

Осуществлять иные права, предусмотренные законодательством РФ, законодательством субъекта РФ, нормативными правовыми актами представительных органов местного самоуправления.

2.Отдел осуществляет свою деятельность во взаимодействии с другими отделами Инспекции на основе планов, составленных по направлениям работы инспекции.

3.Структура отдела и численность его сотрудников устанавливаются, исходя из утвержденной структуры и численности работников Инспекции.

Заключение

В ходе прохождения мною учебной практики и написании данной работы была изучена деятельность налоговой инспекции, на примере Межрайонной ФНС России №4 по Тамбовской области, руководствующейся Конституцией РФ, Налоговым Кодексом РФ, федеральными законами и иными законодательными актами, указами, распоряжениями Президента РФ, постановлениями и распоряжениями Правительства РФ, а также законами и иными нормативно-правовыми актами субъекта Российской Федерации и представительных органов местного самоуправления.

Подводя итоги практической работы, можно сделать соответствующие выводы. Так в третей главе, удалось получить довольно четкое представление об организационной структуре Межрайонной инспекции ФНС России №4 по Тамбовской области. Включает в себя 12 отделов, каждый из которых осуществляет определенные задачи и функции: правовой отдел; отдел регистрации, учета и работы с налогоплательщиками; отдел информатизации; отдел камеральных налоговых проверок №1; отдел выездных налоговых проверок; отдел учета, отчетности и урегулирования задолженности; отдел общего обеспечения; отдел камеральных налоговых проверок №2; отдел предпроверочного анализа и истребования документов;

отдел кадров и безопасности; отдел налогового аудита; отдел ввода и обработки данных.

Были изучены права и обязанности налоговой инспекции, ее функции и задачи. Также я ознакомилась с работой Отдела регистрации, учёта и работы с налогоплательщиками, где непосредственно проходила учебная практика.

В целом работу Межрайонной ФНС России №4 по Тамбовской области можно оценить с положительной стороны. Об этом свидетельствует следующее:

Между работниками, четко распределены обязанности и это свидетельствует об оперативности и продуктивности работы;

Коллектив инспекции относится к налогоплательщикам вежливо, доходчиво объясняя заполнение документов и деклараций.

Таким образом, налоговые органы составляют единую централизованную систему контроля за соблюдением законодательства о налогах и сборах, за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) в бюджетную систему Российской Федерации налогов и сборов, а в случаях, предусмотренных законодательством Российской Федерации, за правильностью исчисления, полнотой и своевременностью уплаты (перечисления) в бюджетную систему Российской Федерации иных обязательных платежей. В указанную систему входят федеральный орган исполнительной власти, уполномоченный по контролю и надзору в области налогов и сборов, и его территориальные органы.

Налоговая система Российской Федерации является важнейшим элементом развития рыночной экономики. Именно налоги составляют доходную часть федерального, региональных и местных бюджетов страны, являясь, таким образом, основным источником доходов государства. Выполняя фискальную функцию, налоги, кроме того, представляют собой важнейший инструмент экономического воздействия государства на структуру и динамику общественного воспроизводства и социально- экономические параметры страны.

За время прохождения практики, я приобрела практические навыки работы в налоговых органах, закрепила и углубила свои теоретические знания области налогообложения, что способствовало развитию умения работы с налогоплательщиками и практическому умению работы с документами.

Считаю, прохождение производственной практики успешным. Уверена, что полученные практические навыки пригодятся мне в будущей работе по специальности.

Список литературы

Нормативно-правовые акты:

1. Конституция Российской Федерации от 12.12.1993. // Правовая система «Консультант плюс».

2. Налоговый кодекс Российской Федерации. Части первая и вторая: по сост. на 1 марта 2012 года. - М.: ООО «Рид Групп», 2012. - 832 с.

3. Положение об отделе регистрации, учёте и работы с налогоплательщиками Межрайонной инспекции ФНС России №4 по Тамбовской области.

Учебники, монографии, учебные пособия:

4. Косарева Т.Е., Юринова Л.А., Баранова Л.Г. «Налогообложение юридических и физических лиц», Издательский дом «Бизнес-пресса», 2011. - 232 с.

5. Незамайкин В.Н., Юрзинова И.Л. «Налогообложение юридических и физических лиц». - М.: Экзамен, 2012. - 448 с.

Электронные ресурсы:

6. Министерство финансов Российской Федерации [Электронный ресурс]. - Режим доступа: http://minfin.ru

7. Управление Федеральной Налоговой Службой [Электронный ресурс]. - Режим доступа: www.r68.nalog.ru

8. Федеральная налоговая служба России [Электронный ресурс]. - Режим доступа: http://www.nalog.ru

Размещено на Allbest.ru

Подобные документы

Роль, значение и функции органов Федеральной налоговой службы Российской Федерации. Анализ деятельности Межрайонной инспекции ФНС № 1 по учету и контролю налоговых поступлений по Республике Тыва. Проблемы сбора налоговых платежей и пути их решения.

дипломная работа , добавлен 14.07.2012

Правовые основы организации и деятельности налоговых органов, основные функциональные задачи Межрайонной инспекции. Организационное построение отдела камеральных проверок. Мониторинг и проведение камеральных налоговых проверок налоговых деклараций.

отчет по практике , добавлен 18.11.2012

Современная организационная структура Межрайонной Инспекции Федеральной налоговой службы России № 2 по г. Чита. Анализ показателей налоговых платежей. Практические ситуации из работы отделов камеральных налоговых проверок Межрайонной ИФНС №2 по г.Чита.

отчет по практике , добавлен 22.11.2010

Организационно-экономическая характеристика деятельности инспекции. Анализ основных показателей налогового контроля. Взаимодействие органов внутренних дел и налоговых органов по предупреждению и пресечению налоговых правонарушений и преступлений.

курсовая работа , добавлен 20.04.2017

Обзор налоговых платежей и сборов, совершаемых физическими лицами: налог на доходы и на имущество, транспортный и земельный налог. Расчет налоговой нагрузки - всех налоговых платежей за текущий год. Проблемы налогообложения и защиты прав физических лиц.

реферат , добавлен 02.02.2011

Организация работы налоговых инспекций. Функции и обязанности налоговых органов. Полномочия по налоговому контролю, виды и формы налоговых проверок. Учет поступлений по налогам и сборам и задолженности. Полномочия по взысканию налогов, пеней и штрафов.

курсовая работа , добавлен 18.09.2010

Правовые механизмы защиты прав и интересов налогоплательщиков от неправомерных действий налоговых органов. Порядок обжалования актов налоговых органов и действий или бездействий их должностных лиц. Порядок рассмотрения налоговых споров и исков.

дипломная работа , добавлен 09.03.2008

Особенности и принципы налогообложения юридических и физических лиц. Налог на добычу полезных ископаемых. Правила расчета налоговых платежей организации, налога на доходы физических лиц за налоговый период. Налоговые последствия хозяйственных договоров.

курсовая работа , добавлен 09.03.2012

Становление и развитие налоговых органов как субъектов налоговых правоотношений. Государственная налоговая служба. Организация деятельности налоговых органов как субъектов налоговых правоотношений. Правовая база деятельности налоговых органов.

дипломная работа , добавлен 31.10.2006

Практика налогообложения и работа налоговых органов РФ: ИФНС по Советскому району г. Челябинска в формировании налога на добавленную стоимость. Направления совершенствования налогового администрирования для эффективной деятельности налоговых органов.

Поговорим о налоговых рисках в разрезе методологии налогового контроля и подготовки к проверкам.

Как я уже говорил, налоговый контроль характеризуется двумя акцентами - повышением избирательности и повышением результативности. У сотрудников налоговых органов есть такие же KPI, как у ваших работников. Ключевые показатели результативности - доначисления и собираемость (первый без второго не работает).

Низкорезультативной считается проверка, принесшая до 1 млн руб. доначислений. Ожидаемый минимальный результат - от 5 млн руб. (для Москвы - 11 млн руб.).

Если посмотреть статистику выездных налоговых проверок (ВНП) в динамике, то окажется, что в 2001 году под них подпадало примерно 11% налогоплательщиков, а сейчас - около 1%. При этом средние доначисления на одну проверку растут галопирующими темпами, и на текущий момент они заведомо превышают минимальный порог привлечения к уголовной ответственности по ст. 199 УК - уклонение от уплаты налогов (в этой связи популяризируемые через СМИ шаги по декриминализации налоговых преступлений - не более чем PR).

Что позволяет налоговому органу так прицельно «пальнуть» именно в того, в кого нужно? В интернете есть картинка, показывающая модельный ряд ВАЗ-2107 с 1978 года по 2011 год, когда последний автомобиль сошел с конвейера, и модельный ряд за это же время. И если в этом смысле посмотреть на эволюцию налогового контроля за последние пять лет, то налоговая - это BMW, а налогоплательщики больше смахивают на ВАЗ-2107. IT-технологии и автоматизация делают свое дело.

По этой же причине юристы не хотят с вами идти в суд по налоговым спорам. Они работают за «гонорар успеха», а при статистике, когда 84% таких дел решается в пользу налогового органа, какой смысл браться за защиту налогоплательщика?

Поступательная смена акцентов и роботизация налогового контроля привели к массовому уклонению налогового органа от выездных налоговых проверок. В массе своей налоговый контроль ориентирован на камеральные проверки - именно с этим связано внедрение системы АСК-НДС, которая строит цепочки и контролирует вас в части уплаты налога на добавленную стоимость. ВНП, с точки зрения ментальности налогового органа, являются крайней мерой - только если нужно точечно выявить того, с кем необходимо поработать. Огромный пласт работы приходится на предпроверочный анализ. Давайте разберемся, как он устроен.

С организационной точки зрения, в налоговой есть отделы предпроверочного анализа. В свое время они образовывались из сотрудников отделов ВНП и юридических подразделений. Если взять среднюю налоговую инспекцию города-миллионника, пропорция может выглядеть примерно так: три-четыре человека отдела предпроверочного анализа роют информацию для двадцати выездников. По средней компании с оборотом 300-500 млн руб. собирается документ страниц на 100. Сотрудники предпроверочного анализа считают, что после столь объемной работы на самом выезде нужно будет только закрепиться доказательствами и на этом проверку можно закончить. «Выездники» в свою очередь считают, что с таким некачественным анализом приходится все делать практически с нуля.

Само заключение по результатам предпроверочного анализа состоит из шести разделов.

Первый - это основные сведения о налогоплательщике : дата регистрации, постановка на учет, основной вид деятельности, кто, когда и зачем компанию учредил; адреса, телефоны, e-mail, сайт. И это интересно, когда вы, например, решаете участвовать в госзаказах и, чтобы не примешивать это к основной операционной деятельности, регистрируете новую компанию «не на себя», но юристу этого не объясняете. Вот он и вбивает в регистрационную форму ваш городской номер телефона. Для налогового органа такое совпадение дает подсказку: эти компании потенциально могут оказаться взаимозависимыми. Это не доказательство, но дает инспектору почву для размышлений.

Указываются основные сведения об участниках и руководстве: должностные лица, учредители и акционеры (с историей), их участие в других юридических лицах, источники выплат, состав личного имущества учредителей, директоров и (!) членов их семей.

Спрошу как налоговый инспектор: если я вижу, что у налогоплательщика есть доли в компаниях, доход из трех источников, плюс еще наследство он недавно получил, но совокупно регулярный доход у него невысокий, что мне это дает?

С учетом новых правил субсидиарной ответственности при налоговой задолженности нам нужен круг потенциального имущества - не только компании, но и конкретных физлиц. С другой стороны, если источников дохода мало, а имущества много, значит, эти черти что-то выносят - осталось понять, что.

Обратите внимание: данные по участию в компаниях и источниках выплат предоставляются инспектору в графическом виде. За это отвечает производственный комплекс «ВАИ» (визуальный анализ информации) - роботы спешат на помощь налоговому контролю. С данными по составу имущества работают в табличном представлении.

Во втором разделе проводится общая оценка финансово-хозяйственной деятельности. Как говорится, все познается в сравнении. Поэтому смотрим не только показатели бухгалтерской отчетности и налоговой декларации (что очевидно), но сравниваем налоговую нагрузку данного налогоплательщика со среднеотраслевой. Нам хочется понять, как вы выглядите на фоне остальных похожих налогоплательщиков. Другое дело, что статистику в нашей стране формирует крупный бизнес, поэтому неизбежно вас сравнивают именно с ним.

Что еще сделать? Можно подключить информационный комплекс ВНП-Отбор (подсистема глобальной системы АИС-Налог) и посмотреть, как ваши данные работают в корреспонденции друг с другом, с данными прошлых периодов и с показателями подобных вашей компаний. Это не налоговая нагрузка, а данные вашей хозяйственной деятельности (рентабельность, прибыльность) на фоне похожих по масштабу и локализации компаний.

Система ВНП-Отбор выставляет баллы - черт знает, как она это делает. За каждый факт нестыковки вам дается черный камешек в мешочек ваших добрых дел. И когда таких камешков становится достаточно много, система рекомендует вас к налоговой проверке. Эта часть также роботизирована.

Здесь же проводится оценка платежеспособности компании, директоров и учредителей.

Третий раздел - оценка по 12 критериям риска. Соответствующие критерии прописаны в «Концепции системы планирования выездных налоговых проверок» 2007 года. Здесь и показатель рекомендуемой налоговой нагрузки (по отрасли), доля налоговых вычетов, ненормально низкий уровень рентабельности, создание «цепочки контрагентов» без наличия деловой цели.

Четвертый раздел - дополнительная фактура из внешних и служебных источников информации. Это результаты камеральных проверок и предшествующей ВНП, финансовые данные по аналогичным налогоплательщикам в регионе и анализ данных дополнительных поисковых комплексов (наиболее популярные: ПИК Доход, ПИК Однодневка, ПИК Таможня, ПИК Схемы и прочие). Объяснения должностных лиц, которые давались в разные периоды относительно одних и тех же фактов хозяйственной деятельности.

Обратите внимание: когда бухгалтеры и финансовые руководители дают какие-то пояснения, хорошо бы, чтобы ответы совпадали с тем, что говорили вы или ваши предшественники.

Сюда же относятся сведения об использовании адреса и телефона иными компаниями. Налоговая смотрит, что о вас есть на сайте госсзакупок, изучает данные ресурсов арбитражных судов (реально действующая компания хоть раз с кем-нибудь да судилась, а раз информации о налогоплательщике или его контрагенте на arbitr.ru нет, то, скорее всего, в руки попала анонимная структура) и иные сведения (например, в системах СПАРК и FIRA Pro).

Пятый раздел - данные о финансовых потоках. Запрашивается информация о движении денежных средств по расчетным счетам (в том числе по уже закрытым), соответствие оборотов по задекларированным счетам. Анализируются сведения о поставщиках, покупателях, проблемных контрагентах. Также изучается схема движения товарных и финансовых потоков. Если необходимо, приводятся в графическом виде потоки на три-пять звеньев в сторону поставщиков налогоплательщика, устанавливаются размеры «обналичивания» и способы, если таковые были. Все это дополнено информацией по проведенным допросам должностных лиц и работников (сначала проводятся с уволенными сотрудниками), банков, госорганов и прочих организаций.

Например, компания заявляет, что отдает в передел металлическую заготовку. Налоговая живо интересуется: «А где же стружка? Наверное, получали разрешение на ее вывоз? Надо проверить».

Заключительный шестой раздел - это выводы о возможных нарушениях и целесообразности проверки. Так он и начинается: «Исходя из вышеизложенного, предполагаются доначисления по налогу на прибыль столько-то, налога на добавленную стоимость столько-то». Указывается, нужно ли включать в проверку сотрудников правоохранительных органов, перечень основных вопросов для ВНП и необходимые мероприятия (чаще всего это осмотр помещений, фото и видеофиксация). Имейте в виду, что в ваших офисах можно найти много интересного и помимо документов. К примеру, бизнес использует новую юридическую оболочку, от старой ментально отстраняясь. Но зайдешь на территорию - стоит грузовичок с логотипом старой компании, в офисе висят фирменные часы, а за плечами главного человека в компании - секретаря гендиректора - стоят папочки с документами убывшей компании.

Также в заключительном разделе указывается предполагаемый состав проверяющей группы и сроки проведения. На этом предпроверочный анализ заканчивается.

Конечно, конкретное исполнение в каждой отдельно взятой инспекции различается. И то, как в реальности пройдет ВНП в вашей компании, во многом зависит от человеческого фактора.

К примеру, с 2013 года инспекторы обязаны запрашивать IP и MAC-адреса доступа к интернет-банку. Раньше эти данные просто подшивались в проверку - некоторые инспектора не знали, что с ними делать. А теперь это - повсеместное основание для выявления взаимозависимости и подконтрольности нескольких налогоплательщиков.

На основе предпроверочного анализа рождается предварительный план налоговых проверок. Качество анализа инспектируется региональным управлением - часть компаний отбраковывается, часть заключений дорабатывается. На выходе - утвержденный квартальный план ВНП. При этом инспекторы загружаются не на 100% - есть еще показатель нагрузки на одного налогового инспектора. «Окно» оставляется на случай срочного выхода на проверку. В частности, по запросам правоохранительных органов.

Подводя краткий итог. Когда вы получаете на руки решение о проведении выездной проверки, вопроса «а найдут ли что-то?» не стоит - уже нашли.

Второе - ФНС этого не признает, но существуют показатели эффективности выездных проверок. И это разумно. Ресурсы фискальных органов должны расходоваться результативно. Третье - наличие показателей собираемости (а не только доначислений) требует анализа платежеспособности не только компании, но и собственников, и директоров и даже членов их семей.

Последнее обстоятельство добавляет еще одну болевую точку, если в бизнесе несколько собственников, и у одного из них есть компании «на стороне».

Если вы щепетильный владелец - читаете специализированную литературу, ездите по всей стране на семинары, скрупулезно выстраиваете все в компании с точки зрения налоговой безопасности, откуда известно, что ваш партнер делает то же самое?

И что завтра к нему не придут, не доначислят его стороннему бизнесу, не привлекут к субсидиарной ответственности, не включат в процедуру личного банкротства и не взыщут его долю в вашем бизнесе? Такие «мостики собственника» мы тоже должны научиться разрезать.

Текст подготовила Анна Асташкина, специально для сайт

Назначению выездной проверки конкретного налогоплательщика должен предшествовать детальный анализ информации о нём, который завершается подписанием руководителем налогового органа или его заместителем решения о проведении выездной проверки и программы проведения проверки.

Предпроверочный анализ информации позволяет экономить силы время при непосредственном проведении проверки, а также обеспечивает эффективность и результативность её проведения.

На этом этапе происходит выявление тех сфер финансово-хозяйственной деятельности налогоплательщика, в которых обнаружение нарушений наиболее вероятно, а также выработка стратегии предстоящей проверки.

Анализу подвергается вся имеющаяся в налоговом органе информация.

База данных Единого государственного реестра налогоплательщиков и досье организации налогоплательщика дают общее представление об организации, подлежащей проверки - её учредителях, дочерних и зависимых обществах, наличии филиалов, представительств и других обособленных подразделений, имеющихся счетах в банках и других кредитных учреждений и т.п. В то же время результаты камеральной проверки данной организации, а также материалы предшествующих выездных проверок, позволяют те сферы деятельности, где можно обнаружить нарушения и на которые при проведении проверки следует обратить особое внимание. В свою очередь, данные оперативно-бухгалтерского учёта показывают полноту и своевременность уплаты налогов организации (подлежащей проверки).

Вся эта информация, полученная непосредственно налоговым органом, на учёте в котором состоит организация, дополняется информацией, полученной от других налоговых органов и других источников информации. При подготовке к проверке и её проведении могут быть полезными:

Сведения о движении денежных средств на счетах налогоплательщика в банках;

Информация о владении недвижимым имуществом и совершении сделок с ним, предоставляемая бюро технической инвентаризации и органами, осуществляющими регистрацию прав на недвижимое имущество;

Информация о владении и передаче в аренду земельных участков, предоставляемая земельными комитетами;

Информация о наличии автотранспортных средств, предоставляемая органами ГИБДД;

Информация Федеральной комиссии по рынку ценных бумаг;

Информация о внешнеэкономической деятельности, предоставляемая таможенными органами;

Информация о выдаче лицензий, предоставляемая лицензирующими органами;

Информация о перевозках грузов различными видами транспорта

В ходе анализа информации решается ряд вопросов:

Оценивается предполагаемый объём предстоящей работы и определяются количественный и персональный состав проверяющей группы с учётом масштабов и специфики финансово-хозяйственной деятельности налогоплательщика;

Определяется необходимость привлечения к проведению проверки сотрудников органов налоговой полиции для обеспечения проверочных мероприятий и целесообразность участия в проверке представителей других контролирующих и правоохранительных органов. Производится согласование такого участия с соответствующими органами;

Определяются основные вопросы, подлежащие выяснению в ходе проверки, и производится распределение обязанностей между членами проверяющей группы;

Определяются период, за который будет проверяться финансово-хозяйственная деятельность налогоплательщика, и вид проверки (комплексная или по отдельным видам налогов и сборов);

Намечаются методы проведения проверки, определяется необходимость проведения встречных проверок, целесообразность проведения инвентаризации имущества налогоплательщика и т.п.

Очевидно, в процессе предпроверочной подготовки невозможно предвидеть всё, поэтому действия проверяющих впоследствии могут быть скорректированы с учётом сложившихся обстоятельств. Однако чёткая предварительная программа является необходимым условием для успешного проведения проверки в сроки, установленные законодательством (особенно при проверке крупных налогоплательщиков).

Предпроверочная работа завершается подготовкой проектов решения о проведении выездной проверки и программы её проведения.

Программа проведения проверки это перечень вопросов, которые должны быть затронуты в процессе проверки.

В неё, как правило, включаются следующие вопросы:

Правильность и полнота отражения в бухгалтерском учёте и отчётности: выручки от реализации товаров (работ и услуг), доходов и расходов от внереализационных операций, прибыли (убытка) от реализации основных средств и прочих активов;

Достоверность данных учёта о фактических издержках обращения, полноты и правильности отражения в бухгалтерском учёте фактических затрат на производство и реализацию продукции (работ, услуг);

Правильность отражения операций с ценными бумагами, определения валовой прибыли, определения налогооблагаемой прибыли, исчисления, полноты и своевременности уплаты в бюджет налога на добавленную стоимость;

Правильность исчисления налога на имущество, региональных и местных налогов и сборов, правомерность использования льгот по всем проверяемым видам налогов;

Правильность отчисления, полноты и своевременности уплаты платежей во внебюджетные фонды;

Проведение расчётов с использованием наличных денежных средств;

Наличие лицензий на осуществление определённых видов деятельности;

Правильность исчисления, своевременности и полноты перечисления в бюджеты различных уровней доходов от приватизации, дивидендов по акциям, принадлежащим государству, арендной платы от сдачи в аренду государственной и муниципальной собственности;

Состояние платёжной дисциплины;

Правильность определения цен в случаях, установленных НК РФ.

Также и специфика проверяемой организации влияет на включение в программу других вопросов.

Например, проверка внешнеэкономических операций, соблюдения порядка использования контрольно-кассовых машин и т.д. Программы проверок по отдельным видам налогов включают в себя и вопросы по исчислению этих налогов.

В конечном итоге программа выездной проверки утверждается руководителем налогового органа либо его заместителем.